Archive 2016

En l’absence de bulle de la construction ainsi que du crédit tel qu’en Espagne ou au UK, le boom immobilier mondial de 1998 à 2007 a été beaucoup plus modéré en France qu’ailleurs, avec une hausse des prix cumulée de 130 % pour 220% au royaume unis et 300% en Irlande.

En conséquence, quand la crise a eu lieu on a assisté à un ajustement des prix plus modéré couplé à un allongement des temps de transaction toujours en cours.

Les prix des logements anciens étant notamment lié au taux de chômage ainsi qu’au niveau de croissance du PIB, on peut voir dans les prévisions récentes du FMI, du Crédit Agricole et de l’OCDE, le cadre d’une consolidation avec encore une baisse générale possible des prix de l’ancien de 1.5 à 2.5 % dans les 12 à 18 prochains mois avant le début d’un cycle haussier.

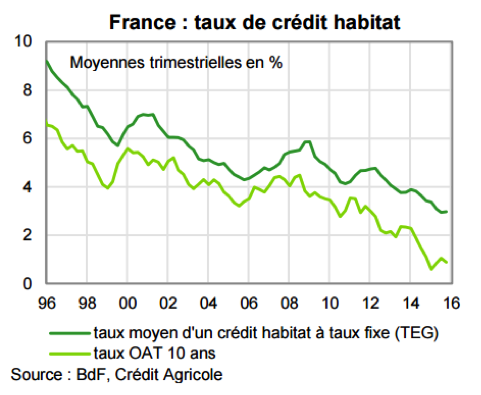

Cependant, les mesures du gouvernement pour 2016 visent à étendre les dispositifs (Prêt à Taux Zéro, Pinel) pour relancer l’accès à la propriété et dynamiser l’investissement immobilier. Néanmoins, les facteurs liés à la conjoncture, à la fiscalité et au niveau des prix demeurent fragiles.

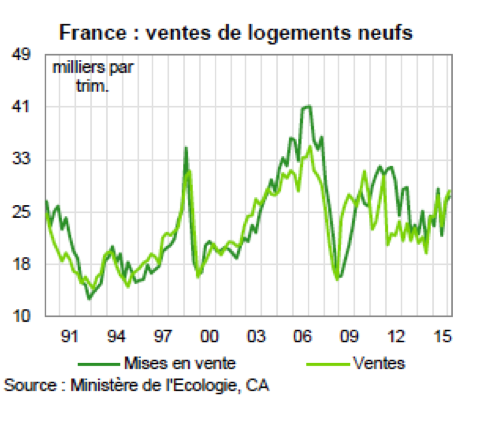

Après une période de 2011 à 2013, marquée par une baisse significative de ventes de logements neufs, on assiste à un rebond des ventes de logements neufs.

* Mises à jour disponibles dans les lettres trimestrielles

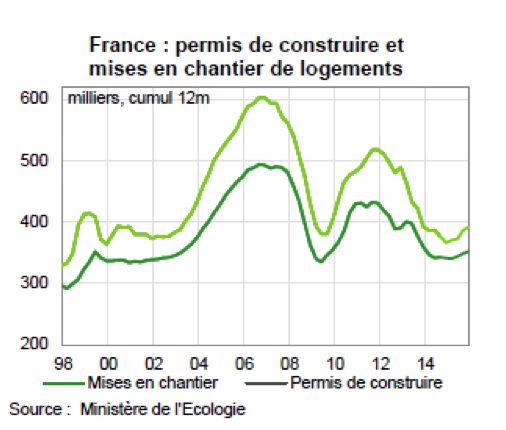

Parallèlement, on observe depuis 2015 une inversion de tendance de volumes des mises en chantier et des permis de construire.

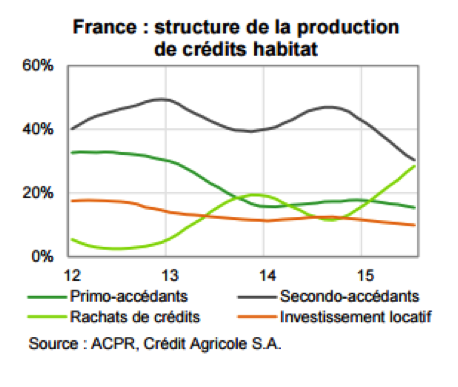

La structure des crédits habitat pour l’année 2015 illustre une situation confirmant un accès difficile à la propriété ; marquée par une hausse des rachats de crédits et un recul des nouveaux crédits immobiliers et des investissements locatifs. Selon les estimations des notaires de France, 800 000 transactions immobilières ont été signées au cours de l’année 2015, avec un montant moyen de transaction d’environ 220 000 €.

* Mises à jour disponibles dans les lettres trimestrielles

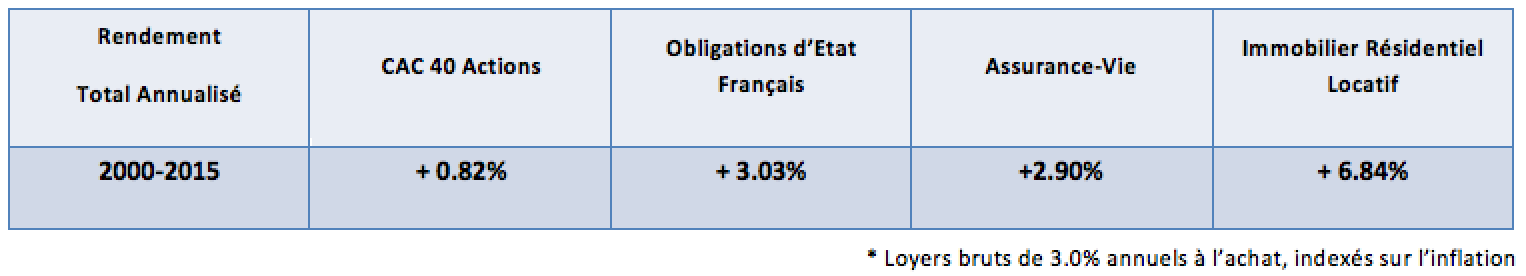

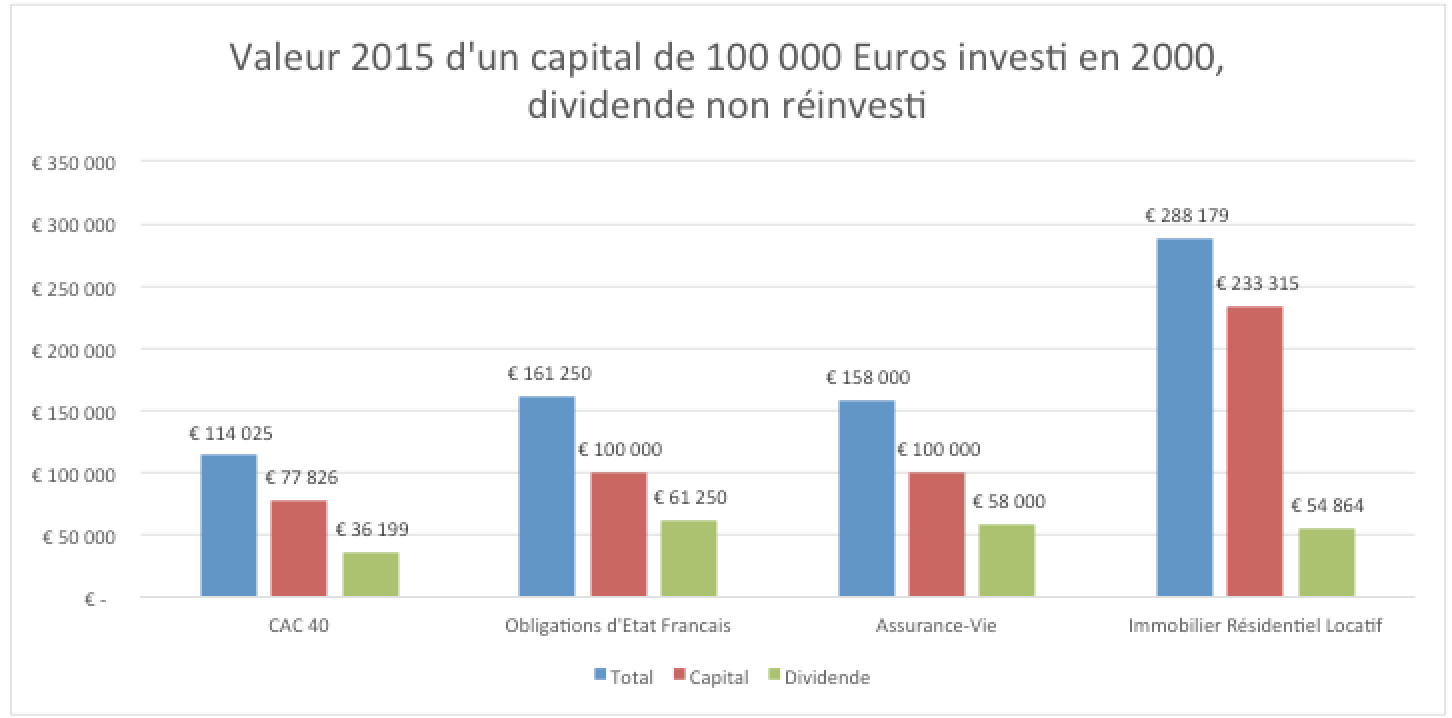

Comparatif selon le support d’investissement de 2000 à 2015 (source INSEE)

* Mises à jour disponibles dans les lettres trimestrielles

Profil de risque

Votre argent est principalement investi dans des actifs immobiliers et des instruments financiers sélectionnés par la Société de Gestion. Ces instruments connaitront les évolutions et les aléas des marchés. Il existe un risque total ou partiel de perte en capital sur ce type d’investissement.

4.4.1 Risques généraux

Risques liés à l’absence de garantie

Ce risque peut être ainsi décomposé :

• Risque en capital

la SPPPICAV n’offre aucune garantie de protection en capital. L’investisseur est averti que son capital n’est pas garanti et peut ne pas lui être restitué ou ne l’être que partiellement. Les investisseurs ne devraient pas réaliser un investissement dans la SPPPICAV s’ils ne sont pas en mesure de supporter les conséquences d’une telle perte.

• Risque lié à la gestion discrétionnaire

le style de gestion appliqué au fonds repose sur l’anticipation de l’évolution des

différents marchés et/ou sur la sélection des immeubles. Il existe un risque que la SPPPICAV ne soit pas investie à tout moment sur les marchés ou les immeubles les plus performants. La performance de la SPPPICAV peut être inférieure à l’objectif de gestion. L’évolution de la Valeur Liquidative de la SPPPICAV peut avoir une performance négative.

• Risques liés à l’endettement

La SPPPICAV peut avoir recours à l’endettement pour le financement de certains de ses investissements, dans les conditions indiquées au 4.3.1 et 4.3.2.

Dans ces conditions, les fluctuations du marché immobilier peuvent réduire de façon importante la capacité de remboursement de la dette et les fluctuations du marché du crédit peuvent réduire les sources de financement et augmenter de façon sensible le coût de ce financement. L’effet de levier a pour effet d’augmenter la capacité d’investissement de la SPPPICAV mais également les risques de perte, pouvant entraîner une baisse de la Valeur Liquidative.

4.4.2 Risques liés à la stratégie d’investissement

A- Risques liés au marché immobilier

Les investissements réalisés par la SPPPICAV sont soumis aux risques inhérents à la détention et à la gestion d’actifs immobiliers. De très nombreux facteurs (liés de façon générale à l’économie ou plus particulièrement au marché immobilier) peuvent avoir un impact négatif sur la valeur des actifs immobiliers détenus par la SPPPICAV. Dans ce cadre, en cas de baisse du marché, la Valeur Liquidative de la SPPPICAV peut baisser.

• Risque lié à l’évolution du marché de l’immobilier français à usage résidentiel

ce marché peut connaître des phases de hausse et de baisse.

• Risque lié à l’évolution du marché locatif des immeubles à usage résidentiel

Le prix des loyers peut connaître des périodes de croissance et de décroissance.

• Risque locatif

la rentabilité d’un immeuble est directement liée à sa location ainsi qu’au paiement régulier du loyer.

• Risque lié à la maîtrise des projets de construction/rénovation des actifs

Il s’agit d’un risque technique qui peut impacter négativement la valeur des immeubles.

• Risque réglementaire et fiscal

l’évolution de la réglementation et de la fiscalité applicable à l’immobilier peut avoir une incidence sur l’évolution du marché.

Risque de faible dispersion des risques immobiliers

Pendant la montée en puissance du fonds, la SPPPICAV peut momentanément être investie dans un nombre restreint d’actifs immobiliers, susceptible d’impacter défavorablement la Valeur Liquidative.

Risques spécifiques liés aux opérations de développement et de vente en l’état futur d’achèvement, la SPPPICAV pourra engager des opérations de développement (contrat de promotion immobilière, contrats de maîtrise d’ouvrage déléguée…) et de vente en état futur d’achèvement (VEFA) qui seront susceptibles de l’exposer aux risques suivants:

• Risques liés à la construction en qualité de maître d’ouvrage ;

• Risques de défaillance du promoteur, maître d’œuvre, entreprises générales ;

• Risques de perception différée dans le temps à compter de l’achèvement de la construction de l’immeuble et de sa location.

Les opérations de développement exposent la SPPPICAV à un potentiel de baisse de la Valeur Liquidative du fait de la non perception de loyers, d’une dévalorisation du capital immobilisé ou de contentieux techniques.

Risque de liquidité

Le marché de l’immobilier offre une liquidité restreinte. Des demandes soutenues de rachat d’actions de la SPPPICAV sur une courte période, peuvent avoir une incidence défavorable sur le prix de vente des immeubles qui doivent être cédés dans des délais limités, susceptible d’impacter défavorablement la Valeur Liquidative.

B- Risques liés aux actifs financiers

Risque de taux

Un risque lié à l’évolution des taux d’intérêt peut être impliqué par certains investissements. Le risque de taux est le risque de dépréciation des instruments de taux (long et/ou court terme et fixe et/ou variable) découlant de la variation des taux d’intérêt. A titre d’exemple, le prix d’une obligation à taux fixe tend à baisser en cas de hausse des taux d’intérêt.

La SPPPICAV peut être investie en instruments obligataires ou titres de créances. A ce titre, il faut noter qu’en cas de hausse des taux d’intérêt, la valeur des actifs peut baisser, entrainant ainsi une baisse de la Valeur Liquidative.

La SPPPICAV peut demeurer exposée aux fluctuations des taux d’intérêts, à la hausse comme à la baisse, la dette bancaire pouvant être tirée à taux variable. Ainsi, une hausse des taux d’intérêts, au cas où ce risque ne serait pas intégralement couvert, entraînera une hausse de coût du service de la dette et réduira les résultats de la SPPPICAV. Ainsi, une forte progression du coût de la dette peut générer un impact négatif du levier financier et entrainer une baisse de la Valeur Liquidative.

Risque de crédit

Il s’agit du risque de baisse de la qualité de crédit d’un émetteur ou de défaut de ce dernier. En fonction du sens des opérations de la SPPPICAV, la baisse (en cas d’achat) ou la hausse (en cas de vente) de la valeur de titres de créances sur lesquels est exposée la SPPPICAV peut entraîner une baisse de la Valeur Liquidative.

C- Risque de contrepartie

Le risque de contrepartie est le risque de défaillance d’une contrepartie de marché (pour les actifs financiers) ou des locataires (pour les Actifs Immobiliers) conduisant à un défaut de paiement pouvant entraîner une baisse du rendement et/ou de la Valeur Liquidative.